借金をしているのが嫌で、早く住宅ローンを返済したい!そう思っている人も多いのではないでしょうか。実際の所、35年の住宅ローンを組んでもそれより早く返済してしまう人は多いです。

今回は住宅ローンの繰り上げ返済で失敗する人の特徴とベストな返済タイミングを解説していきます!!

繰り上げ返済の仕組み

元金の返済で利息軽減効果を発揮

繰上げ返済の返済金額は住宅ローンの元金返済に充てられます。元金の返済を行うことで、将来にわたってかかる利息を減らすことができます。100万円の繰上げ返済をすると、100万円に対する数十年の利息が掛からなくなりますので、結果としてそう返済費用を抑えることが可能です。

繰上げ返済の種類は2つ

繰上げ返済は2種類の方法があり、「期間短縮型」と「返済額軽減型」があります。

- 期間短縮型

期間短縮型は、繰上げ返済をすることで住宅ローンの返済期間が短くなります。ただ、毎月の返済額は変わりません。返済期間が短縮されることで、短縮された期間分の利息が軽減される効果があります。金利が高く、早い時期に繰上げ返済すれば、するほど繰上げ効果が高まります。

- 返済額軽減型

返済額軽減型は、返済期間は変えずに毎月の返済額を繰上げ返済した分減らすことが可能です。毎月の住宅ローン返済額が抑えられることで、家計に余裕が出やすい効果があります。

総返済額を少なくする効果が高いのは「期間短縮型」

期間短縮型と返済額軽減型のうち、総返済額を少なくしたいなら「期間短縮型」がオススメです。期間短縮型は、利息がかかる期間が短く済む分だけ、支払う総額は少なくすることが可能です。

繰り上げ返済する人が失敗するポイント

繰上げしすぎで家計が貧乏に

住宅ローンは借金なので、すぐに返済したいと思いガチな人が失敗するケースです。こうした住宅ローンの返済に真面目な人は、手元の現金をすぐに繰上げ返済をしてしまい、手元に現金の余裕を残しておかないことで失敗してしまいます。

確かに、繰上げ返済をすると元金が減る分、利息が減ります。ただし、手元にすぐ使える現金の余裕を残しておかないと、突然の出費が出たときに痛い目に遭います。

給湯器の故障や病気や自損事故など、突然の出費は思いがけない時に発生します。思いがけない時に備えて、手元にいつでも引き出せる現金とは別の余裕資金で繰上げ返済をしましょう!

繰り上げ返済の手数料を把握していない

繰上げ返済手数料が高いと、せっかくの繰り上げ返済の効率が悪くなります。今でこそ繰上げ返済手数料が無料の銀行も多いですが、繰上げ返済手数料が2万円かかる銀行もあります。そのため、繰り上げ返済の金額が少ない状態で細かく返済するよりは、金額が貯まった状態で繰り上げ返済をする方が返済効率が高まります。

また、昨今は繰り上げ返済手数料が無料の銀行も多いので、繰り上げ返済手数料が高い場合は住宅ローンの借り換えも検討しましょう。繰り上げ返済手数料が無料になる可能性と共に、金利が低くなる可能性もあります。

繰り上げ返済のしすぎで住宅ローン控除対象外に

繰り上げ返済をたくさんしすぎると、住宅ローン控除の対象外になってしまうので注意が必要です。住宅ローン控除は、控除の適用範囲が決まっているので、繰り上げ返済をしすぎると、結果損をする可能性があるので注意が必要です。

ここまでの話をみて、繰り上げ返済が本当にお得かわからないですか?もし、繰り上げが損かお得かで分からなくなったらFP(ファイナンシャルプランナー)に相談しましょう!銀行からすると繰り上げ返済をされると利息収入が減るので、今の住宅ローンを借りている銀行への相談は、期待できません。そのため、第三者の中立な立場から相談してくれるFPに相談するのがおススメです。

繰り上げ返済のベストなタイミング

住宅ローンの繰り上げ返済は、早ければ早いほど利息を大きく減らすことができます。そのため、繰り上げ返済は早い方がよいのが基本原則です。ただ、繰り上げ返済をしすぎると住宅ローン控除の適用外になってしまう可能性もあります。

住宅ローン控除の適用外とならないために繰り上げ返済のベストなタイミングを知っておく必要があります。

住宅ローン控除を意識して年末よりは年明けに繰り上げ返済を行う

住宅ローン控除が適用されるのは、年末時点の住宅ローン残高の1%となっています。そのため、年末時点で住宅ローン残高が多く残っている方が、戻ってくる額も多くなりますので、年末に繰り上げ返済をするよりは年明けにまとめて繰り上げ返済をするようにしましょう。

こまめに繰り上げ返済するなら返済の最小単価も重要

同額の繰り上げ返済は10年後と20年後どちらがベストタイミング?

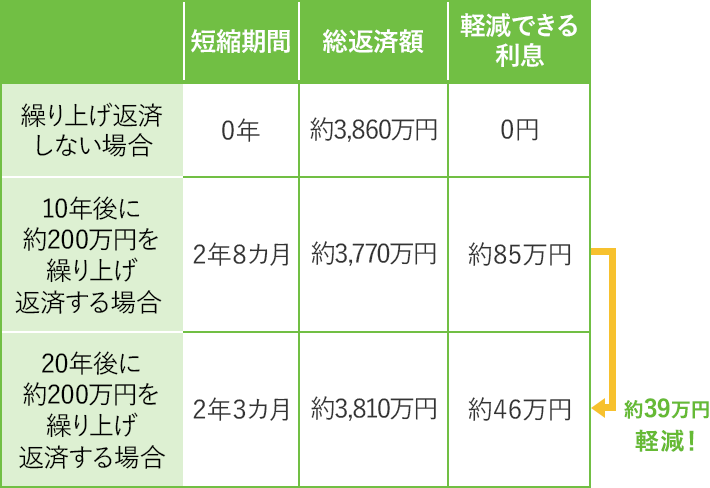

例えば、同じ金額を10年後に繰り上げ返済する場合と20年後に繰り上げ返済するのでは、どちらが繰り上げ返済効果が高いといえるでしょうか。ここでは次のよう無しミューレションを参考に説明します。

借入金額が3,000万円、金利1.5%、ボーナス加算なし、返済期間35年、

期間短縮型の繰り上げ返済を利用した場合引用「繰り上げ返済で損をしないための賢い利用法 | はじめての住宅ローン」より

※条件:住宅ローンの借入金額が3,000万円で金利1.5%のボーナス加算なし、返済期間が35年で期間短縮型の繰り上げ返済

上記のシミュレーション例では、200万を10年後に繰り上げ返済した場合と20年後に繰り上げ返済した場合で、どちらの方が利息軽減効果が高いかが分かります。この結果を見ると、10年後に200万円を繰り上げ返済したほうが、20年後に比べて約39万も利息軽減効果が高いことが分かります。

このように、繰り上げ返済のベストなタイミングは、なるべく早く繰り上げ返済を行うのが王道です。

繰り上げ返済以外に家計を見直すなら

繰り上げ返済は利息軽減効果が高くて、将来の家計見直し効果があります。もし、繰り上げ返済以外に家計を見直したいなら下記をきっかけに見直しましょう!

- 楽天カードを使って家計(生活費)のやりくりが苦しい…から脱出する方法

- SUUMO(スーモ)アンケート最新情報!5,000円もらえる「怪しい」内容も確認してみた

- 住宅ローンの借り換えも検討

楽天カードを使って家計(生活費)のやりくりが苦しい…から脱出する方法

日々の家計のやりくりが大変・・・と言う方は楽天カードを使った家計の見直しがおススメです。楽天カードをうまく有効活用すると年間最大112,680円分のポイントを貰うことができます。このお得な情報を知らない方は、楽天カードを使った家計の見直し方法を見てください。

SUUMO(スーモ)アンケート最新情報!5,000円もらえる「怪しい」内容も確認してみた

戸建を購入したばかりのひとであれば、SUUMOアンケートの回答がおススメです。多少の書類の準備がありますが、アンケートの回答謝礼として5,000円を貰うことができます。

住宅ローンの借り換えも検討

繰り上げ返済も利息軽減効果が高くておススメですが、住宅ローンの借り換えも家計の見直しでは有効か手段です。昨今は金利が低くて住宅ローンの借り換え効果も高いので、お得になる人が増えています。銀行の住宅ローン貸出の内、平成29年度では借り換え割合が12%、平成28年度では25.3%とかなりの人が借り換えを行っています。

住宅ローンの借り換えは繰り上げ返済をするのと、どちらが利息軽減効果が高いかをシミュレーションすることが可能です。住宅ローンの借り換えで金利が下がる方が繰り上げ返済よりも効果が高い可能性があります。

住宅ローンの借り換えと繰り上げ返済を比較するには、繰り上げ返済シミュレーションと住宅ローン借り換えシミュレーションが必要です。住宅ローンの借り換えシミュレーションは「モゲチェックの住宅ローン10秒診断![]() 」で行うと最も低い金利の銀行にシミュレーション依頼を行うこともできます。繰り上げ返済を行うなら、借り換えとどちらがお得かを比較してみましょう。

」で行うと最も低い金利の銀行にシミュレーション依頼を行うこともできます。繰り上げ返済を行うなら、借り換えとどちらがお得かを比較してみましょう。

まとめ

繰り上げ返済は、原則早くした方が利息軽減効果が高いのでおススメです。ただ、住宅ローン控除に注意して繰り上げ返済を行うことが重要です。もし、住宅ローン控除を最大限に生かしたいなら、繰り上げ返済のタイミングは年末よりは年明けにするようにしましょう。さらに家計の見直しをしたい人は、楽天カードを使った節約方法やSUUMOアンケートの情報を確認してみてください。